Revisión sistemática de las elasticidades-precio de las bebidas alcohólicas para identificar qué tipo de variables deben tenerse en cuenta antes de proponer cualquier medida de tipo fiscal.

MétodoRevisión sistemática en EBSCOhost de artículos que incluyen un su resumen las palabras «alcohol» y «elasticidad», así como «alcohol» y «tax», en el título y los resúmenes durante los últimos 20 años en revistas académicas en lengua inglesa.

ResultadosSe han encontrado 11 referencias bibliográficas. Si bien las elasticidades s-precio son similares en la mayor parte de los países, existe heterogeneidad según diversas características, como sexo, edad, nivel de consumo y tipo de bebida. Políticas ad-hoc han resultado inefectivas a causa del efecto sustitución y han resultado regresivas al impactar en colectivos con niveles de consumo y renta bajos.

ConclusiónLas políticas fiscales deberían aplicarse a todas las bebidas alcohólicas en función del volumen de alcohol, y cualquier medida como un precio mínimo por unidad debe acompañarse de políticas complementarias.

Review the price elasticity of alcoholic beverages to identify the characteristics we should take into account to make a tax policy proposal.

MethodSystematic review of articles in EBSCOhost that include in their abstract and title the words alcohol and elasticity and alcohol and tax, over the last 20 years in academic journals in English.

ResultsWe found 11 references. Although price elasticity is quite similar across countries, it is heterogeneous with regard togender, age, consumption level and type of beverage. Ad-hoc policies proved ineffective due to the substitution effect, and regressive in their impact on populations with lower levels of income and consumption.

ConclusionTax policies should be applied to all alcoholic beverages based on their volume of alcohol and all measures, such as the minimum price per unit, should be complemented with other policies.

Es evidente que el consumo de alcohol genera problemas de salud, si bien es un sector que en España genera valor añadido desde un punto de vista económico1. Dada la relevancia del tema, las declaraciones que señalan la posibilidad de aumentar la imposición a las bebidas alcohólicas en España y el debate suscitado recientemente en Escocia e Inglaterra en relación a la introducción de una tasa por unidad de bebida alcohólica, el objetivo del presente artículo es revisar la literatura acerca de las elasticidades-precio (cambios porcentuales en el consumo dado incrementos porcentuales en el precio) de las bebidas alcohólicas y mostrar qué tipo de variables deben tenerse en cuenta antes de proponer cualquier medida de tipo fiscal. Dos cuestiones hay que tener en cuenta: la heterogeneidad del impacto (la tasa impositiva no afecta por igual a toda la población) y la magnitud de los diferentes impactos.

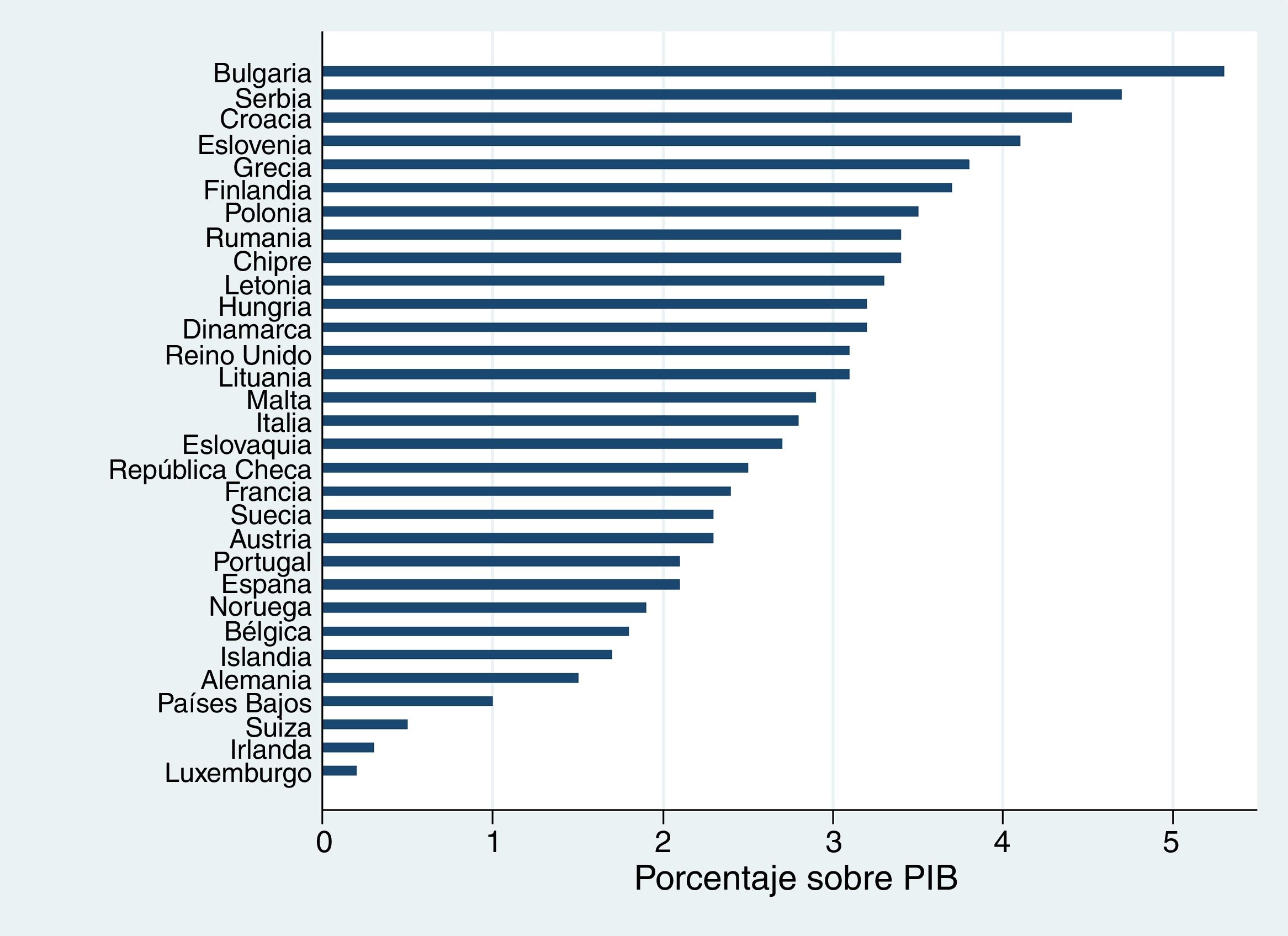

Cabe hacer notar que, en España, en términos globales, los impuestos especiales (imposición sobre determinados productos: alcohol y bebidas alcohólicas, hidrocarburos, labores del tabaco y electricidad) representaban un porcentaje inferior sobre el producto interior bruto en 2015 con respecto a la mayoría de los países europeos (fig. 1). Este hecho comporta que en España exista margen para incrementar la imposición por la vía de los impuestos especiales.

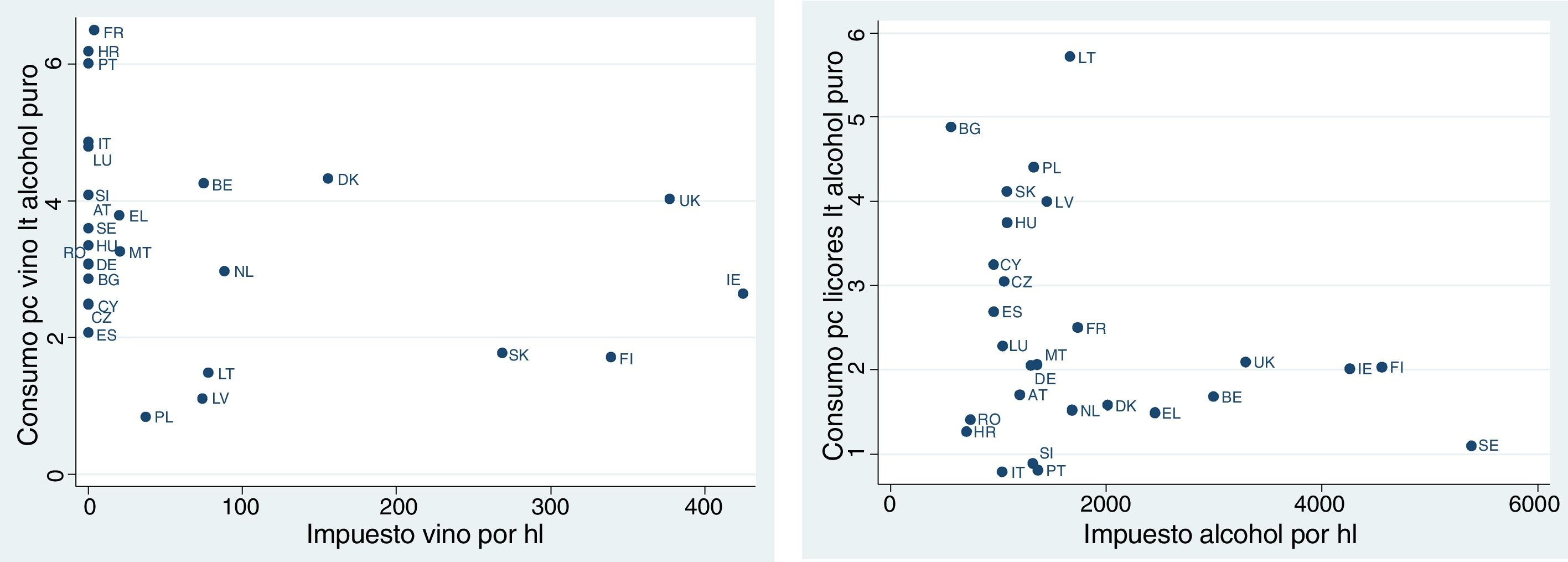

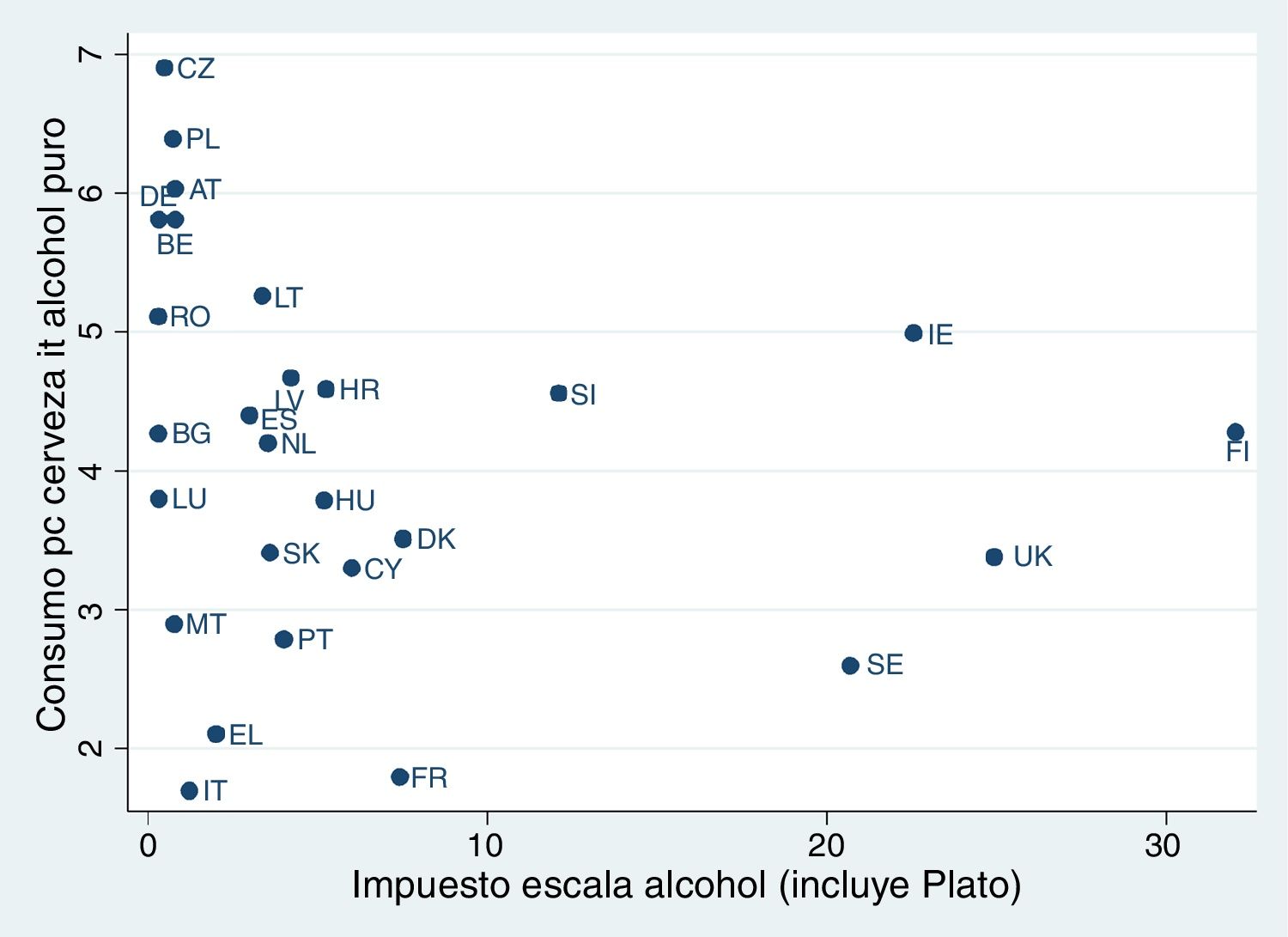

No obstante, hay que explicar cuál es la situación con respecto al resto de los países europeos diferenciando según el tipo de bebida alcohólica. Por ejemplo, en el caso de la cerveza, la imposición difiere según el país, dado que algunos países gravan teniendo en cuenta la escala Plato (unidad de concentración definida como el porcentaje en masa de sacarosa presente en una solución), mientras que otros lo hacen según el volumen alcohólico. Si bien existen discrepancias acerca de la cantidad realmente consumida en términos per cápita en España2, es útil conocer, a partir de las estadísticas de la Organización Mundial de la Salud3, cómo se sitúa España en el contexto europeo en cuanto a consumo. Las figuras 2 y 3 muestran dicha comparación indicando el consumo per cápita y la imposición de dichos productos. Como puede apreciarse, España presenta posiciones en cuanto a imposición y consumo per cápita muy diferentes según la bebida alcohólica analizada. En el caso del vino, España se sitúa en un grupo de países sin imposición, pero que presentan gran heterogeneidad en el consumo per cápita. En cuanto al consumo de alcohol etílico, España presenta un consumo per cápita superior al de un gran número de países europeos, si bien la imposición es relativamente baja. España apenas grava por encima del mínimo definido en la Unión Europea los productos alcohólicos denominados intermedios (aquellos con un grado alcohólico volumétrico >1,2% y ≤22% y no comprendidos en el objetivo del impuesto sobre la cerveza o del impuesto sobre el vino y las bebidas fermentadas). Por último, en el caso de la cerveza, la imposición es baja y el consumo per cápita es mayor. La figura 3 muestra dicha comparación tras haber aplicado la conversión estándar entre la escala Plato y el volumen de alcohol.

Imposición/consumo per cápita de vino y licores en Europa. (Fuente: consumos obtenidos para 2013 en http://apps.who.int/gho/data/node.main.A1026?lang=en?showonly=GISAH, consultado en abril de 2017.) AT: Austria; BE: Bélgica; BG: Bulgaria; CY: Chipre; CZ: República Checa; DE: Alemania; DK: Dinamarca; EL: Grecia; ES: España; FI: Finlandia; FR: Francia; HR: Croacia; HU: Hungría; IE: Irlanda; IT: Italia; LT: Lituania; LU: Luxemburgo; LV: Letonia; MT: Malta; NL: Holanda; PL: Polonia; PT: Portugal; RO: Rumanía; SE: Suecia; SI: Eslovenia; SK: Eslovaquia; UK: Reino Unido.

Imposición/consumo per cápita de cerveza en Europa. (Fuente: consumos obtenidos para 2013 en http://apps.who.int/gho/data/node.main.A1026?lang=en?showonly=GISAH, consultado en abril de 2017.) AT: Austria; BE: Bélgica; BG: Bulgaria; CY: Chipre; CZ: República Checa; DE: Alemania; DK: Dinamarca; EL: Grecia; ES: España; FI: Finlandia; FR: Francia; HR: Croacia; HU: Hungría; IE: Irlanda; IT: Italia; LT: Lituania; LU: Luxemburgo; LV: Letonia; MT: Malta; NL: Holanda; PL: Polonia; PT: Portugal; RO: Rumanía; SE: Suecia; SI: Eslovenia; SK: Eslovaquia; UK: Reino Unido.

El objetivo de este estudio es, aparte de mostrar cuál es el punto de partida de la imposición en España, comentar aquellos trabajos que aportan datos acerca de cuáles son las elasticidades-precio de las bebidas alcohólicas, así como si existe evidencia del impacto de las medidas impositivas según subgrupos de población (sexo, edad, nivel de consumo, etc.).

MétodosSe realizó una búsqueda en la base de datos EBSCOhost de artículos publicados en revistas con revisión por pares durante los últimos 20 años (entre 1998 y 2017) y publicados en lengua inglesa. La ecuación de búsqueda utilizó las palabras clave “alcohol”[Title/Abstract] AND “elasticity”[Title/Abstract]. Para complementar dicha búsqueda, se realizó una búsqueda complementaria con las palabras clave “alcohol”[Title/Abstract] AND “tax”[Title/Abstract]. A su vez, dado que EBSCO es limitada y excluye referencias relevantes, se aplicó un procedimiento de búsqueda para añadir estudios dentro del área de economía (sujeto a los mismos criterios condicionantes). Se excluyeron aquellos trabajos que no aportaban estimaciones empíricas, así como cartas, editoriales y artículos de opinión. Por otra parte, se aplicó el criterio de exclusión de no considerar los trabajos que no aportaran evidencia empírica acerca del cálculo de elasticidades y se centraran en otros aspectos habituales en dicha literatura, como el cálculo de efectos sobre el número de accidentes de tráfico o la criminalidad, la relación con ciertas enfermedades, asociaciones entre características sociodemográficas y niveles de consumo, diseños de imposición, relación entre el consumo de tabaco y alcohol, repasos a políticas factibles de salud pública que reduzcan el consumo de bebidas alcohólicas, y artículos relacionados con ciencia o vehículos.

ResultadosSe identificaron 134 artículos: 37 mediante la búsqueda “alcohol AND elasticity” y 97 mediante “alcohol AND tax”. Se descartaron 123 (de los cuales cuatro eran duplicados) basándose en el título y el resumen, y en caso de duda se leyeron los artículos. Por tanto, finalmente fueron 11 los estudios incluidos. En general, los trabajos encontrados difieren según los métodos de análisis econométrico utilizados o suelen incluir, aparte del alcohol, otros consumos (tabaco y comida). En cuanto al número de artículos según las razones para excluir gran parte de estos trabajos se concretan en el cálculo de efectos sobre el número de accidentes de tráfico o la criminalidad (19), la relación con ciertas enfermedades (15), asociaciones entre características sociodemográficas y niveles de consumo (25), diseños de imposición (30), la relación entre el consumo de tabaco y alcohol o adicciones (13), repasos a políticas factibles de salud pública que reduzcan el consumo de bebidas alcohólicas (11) o artículos relacionados con ciencia o vehículos (10). A continuación se describen los trabajos incluidos en la revisión.

Dado que nuestro mayor interés es analizar los resultados obtenidos para las elasticidades-precio, el artículo más completo es un metaanálisis4 de 112 estudios y 1003 estimaciones. Los autores reportan elasticidades-precio/impositivas distintas para los diferentes tipos de bebidas alcohólicas. Los valores más altos los encuentran para los licores (−0,8) y el vino (−0,69), mientras que otras bebidas como la cerveza muestran elasticidades inferiores (−0,46). Sin embargo, los valores obtenidos para la elasticidad-precio de la cerveza son inferiores (−0,2)5 una vez corregidos los resultados de acuerdo con diversos sesgos derivados de la presencia de heterogeneidad, dependencia y publicación. Asimismo, los bebedores compulsivos de cerveza tampoco se ven tan afectados por los incrementos en el precio (−0,28)5. En cualquier caso, los resultados del mencionado metaanálisis4 evidencian que los incrementos en las tasas impositivas sobre el alcohol resultarían efectivos para reducir el consumo, pero tendrían diferentes efectos dependiendo del tipo de bebida alcohólica.

Sin embargo, dos aspectos son dignos de mención con el fin de diseñar una política fiscal efectiva. Por un lado, debemos tener en cuenta que los individuos podrían migrar su consumo hacia bebidas alternativas con menor imposición. En este sentido, en 1992 se estudiaron en Suecia los efectos de alterar el precio de las bebidas alcohólicas según el contenido etílico6. Si bien los resultados se refieren a la experiencia en un país concreto y el periodo posintervención no es tan largo como el previo, los autores observaron que los consumidores dejaron de consumir las marcas que eran más caras. Así, la elección de los consumidores es miope en el sentido de que podrían tender a escoger bebidas alcohólicas más baratas, pero de mayor volumen de alcohol una vez que se imponen mayores tasas. Los decisores de las políticas públicas deberían reaccionar y no habilitar consumos que, a largo plazo, conlleven situaciones de mayor riesgo en salud.

Por otro lado, en Australia se propuso simplificar el sistema impositivo7. Tras examinar cuatro escenarios impositivos, los autores defendían aplicar una tasa en función del volumen que tasara las bebidas alcohólicas de forma igual en todos los tipos de bebidas. Su argumento es que dicho esquema impositivo distorsionaría menos la composición de los bienes consumidos y sería más eficiente para conseguir reducir el consumo de bebidas alcohólicas. Así, una tasación común en función del volumen de alcohol, independientemente de la bebida alcohólica, evitaría movimientos de sustitución en las elecciones de los consumidores. Trabajos más recientes, también para el caso australiano, confirman la presencia de elasticidades cruzadas (cambios en la demanda de otros bienes, aunque tan solo se ha alterado el precio de un bien, en este caso las bebidas alcohólicas) y la necesidad de tasar por igual diferentes tipos de bebidas que son igualmente perjudiciales en función del volumen de alcohol que contienen8.

En cuanto a los diferentes impactos tras un incremento del precio, se observa la presencia de respuestas heterogéneas en el consumo según la edad, el nivel de renta o la pertenencia a grupos de riesgo (aquellos con excesivo consumo)9. El sexo de los individuos también afecta combinado con la edad5. Así, si bien independientemente de la edad los bebedores compulsivos no responden a cambios en los precios, los jóvenes sí responden a dichos cambios (aunque el tamaño muestral es menor). Asimismo, los hombres adultos presentan elasticidades menores en comparación con los valores obtenidos para las mujeres. Centrándose en la población mayor de 50 años, existe evidencia, de nuevo, de que los bebedores compulsivos no responden a cambios en la imposición, pero también de que el grupo que responde en mayor medida a los incrementos de los precios se corresponde con poblaciones con ciertas características: no blancas, mujeres, casadas y con niveles de consumo de bebidas alcohólicas inferiores10. Considerando dichas características, podrían producirse regresividad y pérdidas de bienestar en grupos con un consumo bajo-moderado.

Por otro lado, la literatura analiza los efectos de la imposición sobre los consumos excesivos de alcohol por parte de menores de edad, que constituye una nueva preocupación de la política sanitaria. Dos artículos referidos a adolescentes en Alemania son relevantes. Hay que tener en cuenta que Alemania es uno de los países con menor imposición sobre bebidas alcohólicas11, pues estas se abarataron un 29,41% durante el período 1970-2009. Sus simulaciones indican que incrementando las tasas impositivas hasta el nivel medio europeo se reduciría el consumo excesivo de alcohol por parte de los menores de edad en más de un 37%. No obstante, basándose en datos observacionales se examinó la introducción de una tasa extra en los alcopops (bebidas dulces, preparadas para beber y que contienen un volumen de alcohol de un 5-7%) en Alemania en julio de 200412. Dicho trabajo evidencia que los adolescentes alemanes sustituyeron los alcopops por otro tipo de bebidas alcohólicas peores. Este resultado confirma la propuesta australiana7 de que las tasas impositivas deberían introducirse por igual independientemente del tipo de bebida alcohólica y según la graduación de alcohol, dado que los individuos reaccionan trasladando su consumo hacia bebidas alcohólicas que podrían ser más perjudiciales.

DiscusiónTal como se ha comentado, existen elasticidades cruzadas entre bebidas alcohólicas. Por ello, resulta necesario disponer de los datos detallados de las compras por parte de las personas, tanto dentro como fuera del hogar13,14.

Aparte de la prohibición de la venta por debajo del precio de producción, tal como ha sucedido en Polonia, Francia, España, Italia, Bélgica y Luxemburgo15, nuevos debates han surgido en Europa tras la iniciativa de imponer un precio mínimo unitario por bebida alcohólica en Escocia, y posteriormente en Inglaterra, si bien dicha medida ya está implantada en algunas regiones canadienses desde hace más de una década. De hecho, en Escocia no se ha logrado implementar la legislación dada la presión por parte de la Asociación Escocesa del Whisky, que ha conseguido retrasar la decisión de las Cortes escocesas hasta el verano de 2017 (la iniciativa se aprobó en 2012)16. Ciertas simulaciones indican que un precio mínimo de 0,45 £ por unidad reduciría el consumo un 1,6%17. Sin embargo, los más afectados por la medida serían aquellos que abusan del alcohol y los que se sitúan en los quintiles menores de renta. De hecho, a partir de las informaciones en los medios de comunicación16 se señala que el debate se ha centrado en exceso en torno al segmento de población con un consumo excesivo de alcohol, y que la política debería englobarse dentro de un conjunto de medidas, así como darle mayor cobertura internacional.

En un sentido más genérico, el conjunto de políticas posibles para influir en el consumo de alcohol puede resumirse en18: política fiscal (mayor imposición) y de precios (regulación de precios mínimos), regulación del acceso (condiciones para acceder, como la edad o los lugares de compra), conducción de vehículos (penalización para conductores que hayan consumido), tratamiento e intervención (programas que reduzcan el consumo) y regulación de la promoción (condiciones en las campañas publicitarias). No obstante, sin duda una pieza muy importante es la de promover actividades formativas selectivas en el ámbito escolar19, dado que resulta más complicado cambiar los hábitos de consumo en la edad adulta.

En cualquier caso, en España es necesaria nueva evidencia porque los trabajos empíricos son muy escasos, antiguos y utilizan datos individuales de corte transversal. Por otra parte, la evidencia empírica comparada entre países13 señala que España se encuentra entre las excepciones en relación con elasticidades diferentes para cerveza y vino. Los dos trabajos dignos de mención utilizan datos de la Encuesta de Presupuestos Familiares y calculan elasticidades-precio diferentes para cerveza, vino y licores20. Los resultados son distintos según si analizan la probabilidad de consumir o el nivel de consumo. Asimismo, evidencian que la cerveza y el vino son productos sustitutivos, y que el tamaño del hogar y el nivel educativo de los individuos afectan al consumo. Por su parte, la renta, la edad y la ocupación explican la demanda de bebidas alcohólicas, si bien no parece existir un efecto de los precios tras considerar efectos no lineales del nivel de renta21. Sin duda, una de las preocupaciones mayores es el hecho de no disponer de bases de datos adecuadas para el cálculo de elasticidades-precio dentro del entorno español. En este sentido, la única base de datos que permitiría avanzar serían los datos de Análisis de Consumo Alimentario del Ministerio de Agricultura y Pesca, Alimentación y Medio Ambiente, aparte de las oleadas de la Encuesta de Presupuestos Familiares.

ConclusionesLa imposición sobre bebidas alcohólicas provoca beneficios al reducir su consumo, aparte de una mayor recaudación que podría reinvertirse en políticas de sanidad pública. No cabe duda de los beneficios sociales que se esperan al reducir el consumo de alcohol: menor número de accidentes, reducción de la criminalidad, menor consumo de drogas, etc. Sin embargo, dicha medida tendría un efecto muy heterogéneo en función del grupo de población, pues hemos visto que las elasticidades-precio varían según la edad, el sexo, el nivel de renta del hogar y la cantidad de consumo (moderado/bajo o excesivo).

En mi opinión, es necesario evaluar el caso español porque apenas existe evidencia y la literatura ha mostrado diferentes valores de las elasticidades de cerveza y vino para España13. Las conclusiones descritas se basan en evidencia previa de otros países desarrollados, dado que España no produce datos individuales de suficiente calidad que puedan utilizarse para el cálculo de las elasticidades-precio, aunque también es cierto que resulta discutible la calidad de los datos relativos a otros países. Debemos conocer cómo reaccionaría el consumidor español ante cambios en los precios por un incremento de la imposición. Por tanto, deberíamos plantearnos actuaciones conjuntas para reducir el consumo de alcohol sensiblemente y, para ello, hay que aportar más evidencia empírica para el caso español en este ámbito, preferiblemente a partir de datos longitudinales o de pseudopaneles22.

Editor responsable del artículoDavid Cantarero.

Contribuciones de autoríaT. Mora es el único autor de la revisión.

FinanciaciónRecursos obtenidos de la Cátedra Eurest de Economía Pública, así como del Proyecto del programa MINECO ECO2013-48217-C2-1-R.

Conflicto de interesesNinguno.

A Joan Ramon Villalbí por empujar lo suficiente para llevar a cabo esta revisión, a Beatriz G. López-Valcárcel por la confianza en que llevara a cabo dicho trabajo, y a Marta Trapero-Bertrán por todas las sugerencias realizadas. Todos los errores recaen en mi responsabilidad.